こんにちは、トムです。

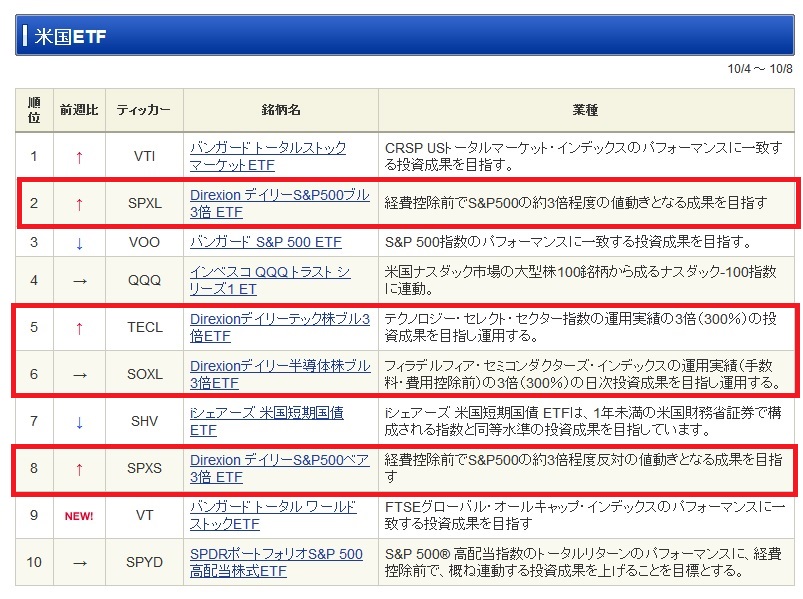

昨日、SBI証券の米国ETF週間売買代金ランキングを見て驚愕しました。早速ご覧ください。

VTIやVOOなどの常連組とは別に、Direxion社のレバレッジ(ブル)型・インバース(ベア)型ETFがなんと4つもランクインしています(図の赤枠)。特に2位のSPXLは常連のVOOよりも順位が上ということでかなりの人気になってます。以前NASDAQ100のレバレッジ型ファンドであるレバナスの積立を始めたことを記事に書きましたが、SPXLもレバレッジ型のファンド(ETF)なのでちょっと気になる存在です。

不動産投資ではレバレッジ掛けまくってるので、株式でもレバレッジ掛かった商品に魅力を感じる身体になってしまいました(^^

ということで今回はSPXLの詳細について調べてみましたので解説していきます。

- 今回のポイント

- SPXLは日次でS&P500指数の3倍のパフォーマンスを目指すETF

- 2021年初来からのパフォーマンスはTQQQ(NASDAQ100の3倍ブルETF)を上回る

- これから予想される金利上昇局面ではS&P500がNASDAQより有利。買う価値がありそう

SPXLの概要

| 運営企業 | Direxion社 |

| 名称 | Direxion デイリー S&P500 ブル3倍 ETF |

| ファンド概要 | 日次でS&P500のパフォーマンスに300%(3倍)連動した成果(経費控除前)を目指している (The Direxion Daily S&P 500® Bull (SPXL) 3X Shares seeks daily investment results, before fees and expenses, of 300% of the performance of the S&P 500® Index.) |

| 設定日 | 2008年11月5日 |

| 指標 | S&P500 |

| 経費率 | 0.95% |

| 資産総額 (十億 USD) | 3.023 |

| 株価(2021/10/8) | 113.28(米ドル) |

| 直近配当額(2021/06/22) | 0.04113(米ドル) |

| 分配頻度 | 年2回(6月、12月) |

引用元:https://www.direxion.com/product/daily-sp-500-bull-bear-3x-etfs

https://www.bloomberg.co.jp/quote/SPXL:US SBI証券サイト

最大の特徴は、このファンドがS&P500指数の3倍の値動きを目指していることです。S&P500は米国の代表的な株価指数で、GAFAMを中心とした米国の代表的な500銘柄を時価総額で加重平均し指数化したものです。かの有名投資家ウォーレン・バフェットも重要視する指数で、近年は右肩上がりに推移しています。後程、近年の株価推移を確認しますが、右肩上がりの指数の更に3倍となると期待できそうですね。

設定日は2008年と意外にも歴史があります。経費率は0.95%とそれなりに高いですが、レバレッジ型ETFなので仕方ないとは思います。それ以上にリターンを出してくれるのが投資家の願いでしょう。

資産総額は30億ドルなので今のところはそんなに大きなファンドとは言えません(資産総額1位のSPYは3900億ドルです)。また分配は年2回しか出ず、分配金はほんのわずかです。明らかにインカムよりキャピタルに期待すべきETFですね。

SPXLの株価推移

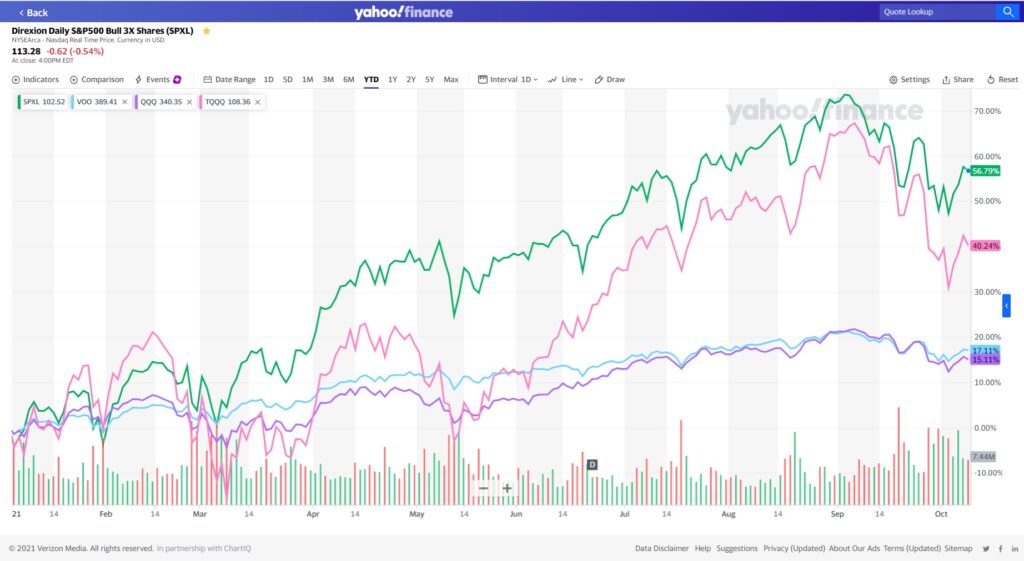

さて注目の株価推移です。まずは2021年の年初から直近(10/8)までの株価伸長率の推移を見てみましょう。比較対象としてVOO(S&P500に連動するファンド)、QQQ(NASDAQ100に連動するファンド)、TQQQ(NASDAQ100の3倍に連動するファンド)の3つを設定しています。

注:TQQQは日本の証券会社では購入できませんのでご注意ください。

緑がSPXL、青がVOO、紫がQQQ、ピンクがTQQQです。驚いたのはSPXLの伸長率が最も高く、同じ3倍ブルのTQQQをアウトパフォームしていることです。同じようにVOOがQQQをアウトパフォームしてます。つまり2021年は年初から10/8の時点においては、S&P500がNASDAQ100をアウトパフォームしていることになります。

その理由として考えられるのは長期金利の上昇です。2021年初の米国債10年利回りは1%程度でしたが最近では1.6%に上昇しています。長期金利の上昇はNASDAQに多く含まれるハイパーグロース銘柄の株価に下げの圧力を加えますので、今年NASDAQがあまり振るわない1つの理由です。

またSPXLの伸長率(56.79%)はVOOの伸長率(17.11%)の3倍を超えています。2021年の中で上昇期間が長かったため、レバレッジの結果3倍を超える方向に乖離していったのだと推測されます。逆にNASDAQ100についてはTQQQの伸長率(40.24%)はQQQの伸長率(15.11%)の3倍を割っています。NASDAQ100はS&P500より下落の期間が多く、マイナスの方向に乖離したのだと推測されます。

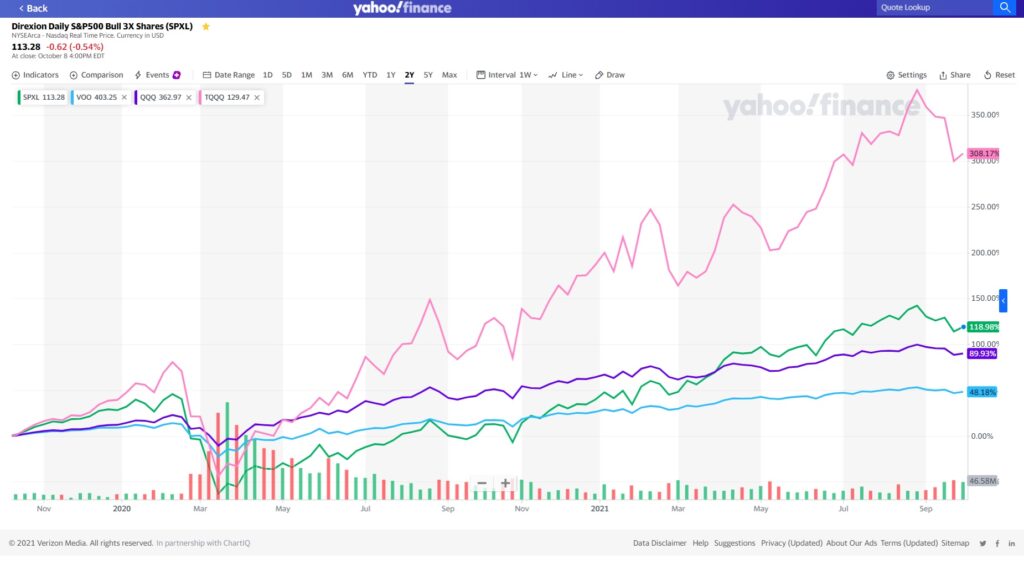

次にコロナショックでの値動きを確認するため、直近2年の株価推移を見てみましょう。

SPXL(緑)のコロナショックでの株価の落ち込みは原指標をインデックスとするVOO(青)よりも大きいですね。同じことはQQQ(紫)とTQQQ(ピンク)にも言えます。コロナショックは割と値の戻しが早かった(1か月程度)だったのでこのグラフでもすぐにレバレッジETFが原指標のETFのパフォーマンスを抜いていますが、下落期間が長くなればレバレッジETFのパフォーマンスは相当落ちることが想像できますね。

あと全体としてはTQQQが圧倒的な伸びを示しています。2021年はS&P500が良好なパフォーマンスを示していますが、もう少し長い期間で見るとNASDAQの成長性の高さが理解できます。またSPXLはVOOの3倍を割る伸長率、逆にTQQQはQQQの3倍を超える伸長率となっています。

金利上昇局面ではNASDAQを超えるパフォーマンスが期待できる

S&P500指数は年率で平均約10%のリターンが得られる米国を代表する株価指数です。その指数の3倍のリターンが期待できるSPXLは、かなり魅力のあるETFと言えるのではないでしょうか。

特に近い将来、コロナ渦で苦境に陥った経済を救うためにFRBが行った金融緩和を元に戻すことを目的としたテーパリングと利上げが行われます。テーパリングは11月にも開始されると予測する投資家も多く、そうなると利上げの開始も視野に入ってくるため長期金利が更に上昇する可能性は高いと考えられます。

そのような状況においては、NASDAQよりも金利上昇による悪影響があまりないS&P500が良好なパフォーマンスを示す可能性がありますし、そうなればS&P500に3倍レバレッジを掛けたSPXLのパフォーマンスにも期待ができると思います。

もし近いうちに買い場(S&P500が落ち込む場面)があれば、少し買ってみようと思います。

ということで、今回はSPXLについて解説しました。最後までお読みいただきありがとうございました。